市场动态

市场动态

26日股市为何再度暴跌 外投行称中国股市被过度抛售

发布者: 发布日期:2016-01-26

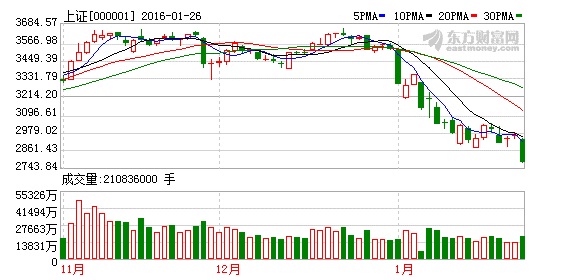

A股今日遭遇“黑色星期二”,沪指低开低走,收盘暴跌6.42%,连续失守2900点与2800点两道整数关口,报2749.78点,创13个月以来新低。两市合计成交5230亿元,行业板块全线下跌。

对于A股近期走势,瑞银证券分析称,市场情绪恶化是近期A股下跌的主因,在缺乏利好催化的情况下,A股市场信心可能会继续受到全球风险偏好下降的抑制。

但德银发表观点认为,中国股市被过度抛售,估值已不及金融危机时。

他分析称,尽管中国经济在放缓加之全球避险情绪升温,都可以给中国股市下跌的理由,但如今的跌幅可能有些过大,已经脱离了基本面。

以上证综指为例,今年下跌了17%,远超MSCI全球指数7.5%的跌幅,H股的市值在上周更是跌破了整体净资产价值。

“现在H股估值较低,我们认为这是因投资者将中国硬着陆或/和人民币大幅贬值的情况计入了资产价格,”德意志银行中国首席股票策略师常宇亮表示。

常宇亮发现,如今大部分机构投资者都在回避中国股票,另一些专项基金则在超配防御性股票。从技术面上看,中国股市被超卖的迹象明显,常宇亮指出最近市场波动性升级,卖空行为也在增加。

“但我们不认为短期内硬着陆的可能性很大,同样也不赞同市场给出的低估值,我们认为市场很有可能出现反弹。”常宇亮表示。

恒生指数上周四跌至资产净值下方,PB(市净率)仅为0.99,为1998年亚洲金融危机来首次;周四上证指数的PB为1.7。

常宇亮认为,目前中国股市的估值极低,MSCI中国12个月远期PB只有1倍,这表示投资者们对公司的估值与资产相等。

但这样低的估值是罕见的,即便是在金融危机期间的2008年10月、欧洲主权债务危机的2011年10月,以及中国2013年6月“钱荒”期间,都没有出现这样低的估值。

根据德意志银行的测算,当前MSCI中国指数12个月远期PB要比十年均值低近50%。

但少数坚定看空者对此不为所动。

去年在中国股指期货交易中获利超6200%的对冲基金经理黄卫民给出的2016年投资建议是:现在就抛掉股票,以免太迟。

2014年开创有容基金的黄卫民周一(25日)在接受彭博采访时称,在经济增长放缓与人民币贬值加剧资本外逃的情况下,上证综指今年上半年可能再跌15%。他继续持有期货空头头寸以在市场进一步下跌时获利,而对于普通投资者他的建议是变现持币。

国内分析师对A股再度大跌分析认为,当前大盘反弹面临的四大“劫”分别为:

首先:美股、原油大涨后隔夜再次大跌,外围市场仍动荡不安影响市场做多情绪;

其次:两融余额连续十六个交易日下降刷新历史纪录,风险偏好资金的持续下降说明其对后市的谨慎;

再次,新年来115家上市公司定增募资近1000亿,市场抽血压力不减令股指疲弱;

最后,春节将近各大行为主体均无心恋战,直接让市场量能萎缩而无法延续反弹。

海通证券荀玉根:上半年风险为主,最好机会或在5月

近日,海通证券首席策略分析师荀玉根告诉时代周报记者,根据资金流入规模下降、去产能、去杠杆等因素综合分析,市场从2015年到2016年将是一个激情转为温情的过程,投资者要等待时机。

“就像鳄鱼捕食一样,要等待一个最好的机会,这个机会也许在二季度后半段,即5月份的时候。”荀玉根看好云计算、大数据与智能制造的前景。

上半年风险为主

荀玉根认为,由于利率近两年持续下调,已经达到了较低水平,而指数涨跌最终来源于利率、风险偏好、企业人力三个因素,利率往往是所有因素变化的起点。对于投资者担心的利率是否仍存在下降空间的问题,荀玉根表示,利率的下行趋势并没有结束。

“利率是由资金的供求双方决定的,资金的供求是由产业结构决定的,而产业结构是由人口结构决定的。”荀玉根将中国经济比喻为一个人的生命周期,在不同阶段有不同需求。

他以恒大亚冠决赛门票卖出2.4亿元为例,说明当中国经济迈过成长期后,随消费结构和消费行为模式的变化,产业结构发生变革,进入以轻资产为主的行业,导致了资金利率必然下降,且下行阶段尚未结束。

利率继续下行,带来的直接影响便是投资者资产配置的变化。银行、保险等大类资产配制的投资者找不到高收益的固定收益类资产,因此转投更具风险性的群类资产,如股票、基金。“因为利率下行,高收入的债券没有了,只能通过投资市场来挣钱。”

据荀玉根测算,2016年,银行、保险还有海外资金,加上居民自己的财富分配变化,资金流入市场的总规模将达到5.5万亿元,资金流出(包括再融资、交易费用和产业资本减持等)合计约2.2万亿元,总共净流入将达3.3万亿元。因此,2016年A股市场整体资金流入充足。

不过,2016年资金流入较2015年小了很多。2015年市场资金流入达到4.4万亿元。2016年资金充裕程度下降,主要原因在于,2015年为降息周期的开始,且微观上加杠杆,导致资金流入快。2016年降息幅度变小且没有了场外市场。

除此之外,荀玉根对上半年的市场风险表达了担忧,“目前市场具备一些起泡沫的条件,但仍不充分。而在3月份之后,面临美联储再加息,很多国家货币会被迫贬值,导致违约风险;第二个风险点是国内去产能、去杠杆。”他认为,在今年3月以后,市场泡沫出现的条件可能会更加充分。

“有震荡就有市场,2016年的市场将一直存在机会。”荀玉根认为,在振荡市的背景下,以基金为代表的机构投资者,是能够取得正收益的。

(来源:凤凰网)